Ao mesmo tempo em que o povo clama por serviços públicos eficientes, como em saúde e educação, nunca pagamos tantos impostos.

Falar sobre impostos é sempre uma tarefa complicada. Não dá para ignorar algo tão presente na nossa rotina – a mão invisível dos impostos que se faz presente toda vez que acendemos uma lâmpada, pegamos um ônibus, recebemos nosso holerite, e até quando dormimos.

Acredito fortemente que conhecimento é poder. Por isso, quanto mais pudermos nos informar sobre o caos tributário que é o Brasil, mais ferramentas teremos para organizar esse caos.

Link Youtube | Sabe quanto você paga de imposto?

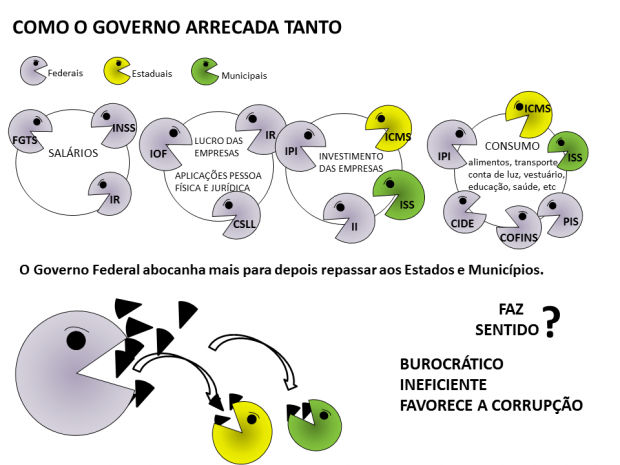

Como funcionam os impostos?

Impostos são valores pagos por pessoas físicas e jurídicas, em moeda nacional, aos governos federal (União), estadual (Estado) e municipal (Município).

Podem incidir de forma direta, sobre a renda do trabalhador (IRPF) e das empresas (IRPJ). Ou de forma indireta, sobre produtos (ICMS, IPI, IEx, II), serviços (ISS) e operações financeiras (IOF).

Além disso, há impostos que incidem sobre a propriedade de bens móveis (IPVA, por exemplo) e imóveis (ITR, IPTU), bem como sobre a transmissão dos mesmos (ITBI, Imposto sobre Doações e Heranças etc).

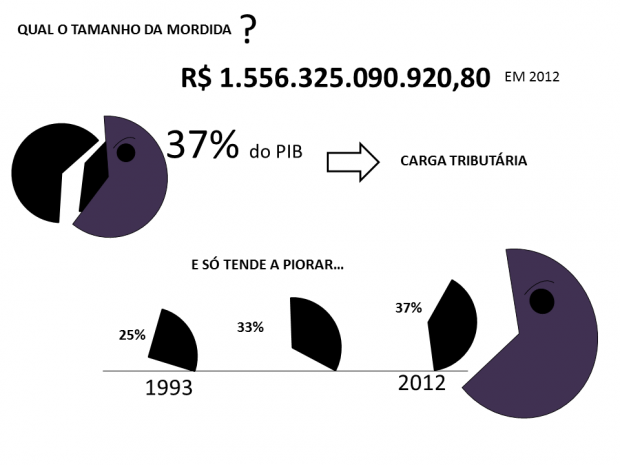

O valor arrecadado dessa verdadeira selva de siglas não é bilionário. É trilionário.

Em 2012, a soma de tudo correspondeu a quase 37% do PIB brasileiro de R$ 4,5 trilhões.

Estamos falando de uma monstruosa arrecadação de quase R$ 1,6 trilhão.

Isso é usado para custear gastos públicos em geral, como despesas de administração, investimentos em infraestrutura e serviços essenciais à população. Quem propõe o destino do dinheiro arrecadado é o poder Executivo, em qualquer esfera (União, Estados e Municípios) mediante proposta orçamentária, que vai para discussão e aprovação do Legislativo.

Os Tribunais de Contas controlam a aplicação das verbas. São órgãos responsáveis pela fiscalização dos gastos públicos nas esferas da União (TCU), dos Estados (TCE) e dos Municípios (TCM).

Para custear atividades específicas, existe um sem-número de taxas, cobradas na prestação dos serviços, desde emissão de passaporte, prevenção de incêndios etc. São dezenas de taxas.

No caso dos impostos, não há vinculação direta entre a fonte de arrecadação e o emprego desse dinheiro.

Contribuições, por outro lado, subentendem uma destinação específica para o dinheiro arrecadado.

A Cofins (Contribuição Social para Financiamento da Seguridade Social), por exemplo, serve para custear atividades de saúde, previdência e assistência social. Existem ainda a Contribuição Previdenciária (do empregado e do empregador), Programa de Integração Social (PIS), Contribuição Social sobre o Lucro Líquido (CSLL), Contribuição de Intervenção no Domínio Econômico (Cide) e por aí vai.

Essas verbas fazem parte daqueles R$ 1,6 trilhão que mencionamos acima.

Veja os principais tributos cobrados no Brasil:

A história dos tributos

“Há de ser, porém, que no tempo das colheitas dareis a quinta parte ao Faraó, e quatro partes serão vossas, para semente do campo, e para o vosso mantimento e dos que estão nas vossas casas, e para o mantimento de vossos filhinhos.”

– José do Egito, Gênesis, capítulo 47, versículo 24.

Os grandes impérios sempre impuseram pesados impostos aos territórios submetidos, a fim de fortalecer seus exércitos e conquistar ainda mais terras. Nessa época, os cobradores de impostos eram vistos como símbolo da dominação do Império Romano e considerados pecadores.

Na Idade Média, os servos pagavam uma parte de sua produção aos senhores feudais. O que sobrava era suficiente apenas para a sobrevivência do camponês e de sua família. Foi aí que surgiu o mito de Robin Hood, herói que roubava dos cofres públicos para distribuir aos pobres.

Na Inglaterra de 1215, o povo exigiu que o rei João Sem Terra assinasse um documento limitando seu poder de cobrar tributos: a Magna Carta.

Na França da Idade Moderna, a burguesia se revoltava contra os impostos abusivos que lhe eram cobrados para sustentar o luxo da nobreza e do clero. O sistema tributário imposto por Luís XIV é famoso por seu despotismo e tinha por lema:

“Quero que o clero reze, que o nobre morra pela pátria e que o povo pague.”

Em 1789, os princípios iluministas de Liberdade, Igualdade e Fraternidade (inclusive na cobrança de impostos) e a insatisfação com a incompetência do rei Luís XVI culminaram na Revolução Francesa.

Nessa mesma época, os EUA conquistaram sua independência. Uma das principais causas da Guerra de Independência dos Estados Unidos foram os pesados impostos que a Coroa Britânica cobrava de suas colônias na América.

Tanto que seu lema inicial era “No taxation without representation” ou “Nenhuma taxação sem representação parlamentar”.

Esses movimentos inspiraram diversas revoltas separatistas no Brasil. A mais importante delas foi a Inconfidência Mineira, motivada pela cobrança do chamado quinto do ouro, ou seja, o pagamento da quinta parte de todo o ouro extraído nos garimpos à Coroa Portuguesa.

Havia um valor mínimo a ser pago e, se não fosse atingido, confiscavam-se bens e objetos em um ato de cobrança chamado “derrama”. Com a queda na produção do ouro, essa prática tornou-se cada vez mais violenta e insustentável.

Apesar de derrotado, o movimento mineiro inspirou, anos mais tarde, a independência do Brasil.

O peso da carga tributária brasileira

Passados 224 anos, a “derrama” chega a quase 37% do PIB.

Os tributos comprometem 41,08% dos rendimentos anuais do trabalhador brasileiro, que trabalha quase cinco meses por ano para sustentar uma máquina pública ineficiente e outro tanto para compensar, com serviços privados, a precariedade dos serviços públicos essenciais.

O Impostômetro, idealizado pela Associação Comercial de São Paulo (ACSP) em parceria com o Instituto Brasileiro de Planejamento Tributário (IBPT), marcou R$ 1,556 trilhão em 2012 e prevê novo recorde em 2013.

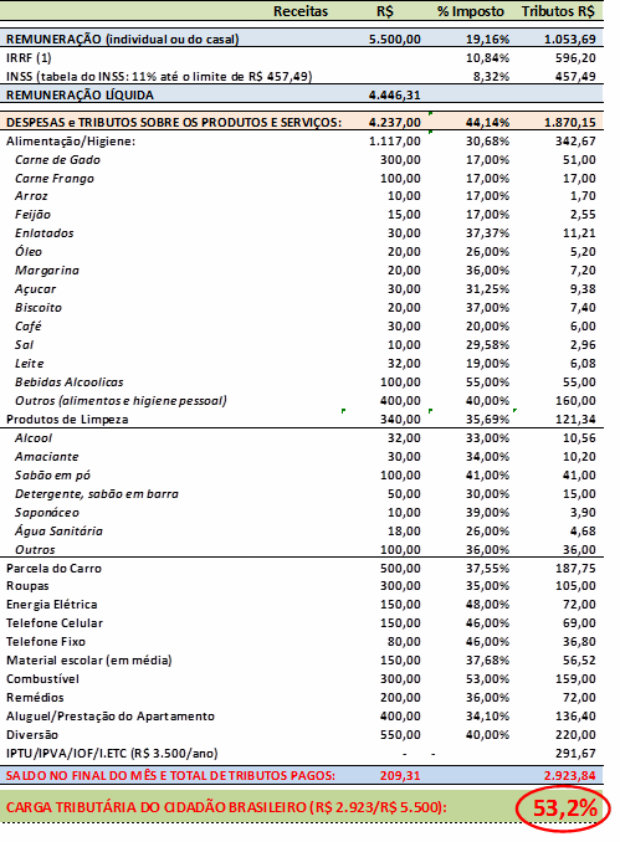

Segundo estudo realizado pelo executivo de finanças Odivan Cargnin, colaborador do Movimento Brasil Eficiente (MBE), um casal com rendimento mensal de R$ 5.500 gasta, em média, R$ 2.923,84 com tributos, ou seja, 53,2% de sua renda.

Essa simulação foi baseada no simulador de Imposto de Renda da Receita Federal, aplicando-se as alíquotas de impostos sobre produtos e serviços disponíveis para consulta no Instituto Brasileiro de Planejamento Tributário (IBPT).

O caótico sistema tributário brasileiro prioriza a taxação sobre produção e consumo, incidindo fortemente sobre o produto final. Logo, pagam relativamente mais os que podem menos.

Explicando: quem mais gasta de sua renda com bens essenciais é que arrecada mais tributos embutidos nos preços dos produtos e serviços. São, portanto, a classe média e os assalariados de baixa renda que mais sustentam a arrecadação nacional.

E, de fato, muitos produtos nacionais custam mais caro aqui do que em outros países.

Um Corolla 0km, por exemplo, custa R$ 28 mil nos Estados Unidos e mais de R$ 60 mil no Brasil, sendo que a Toyota fabrica o carro nos dois países. Isso porque o brasileiro paga 40% em tributos na compra de um automóvel. Nos EUA, são 20%. Na Argentina, 24%.

Um estudo divulgado pelo banco de investimentos UBS mostra que o paulistano precisa trabalhar 106 horas para comprar um iPhone, enquanto um cidadão de Bruxelas trabalha apenas 54 horas para adquirir o mesmo produto. Não é à toa que a ponte aérea São Paulo-Miami vive lotada.

Em muitos outros países, há apenas um imposto sobre o consumo. Aqui são seis:

- IPI;

- ICMS;

- ISS;

- Cide;

- PIS;

- e Cofins.

Sem esquecer a Contribuição Previdenciária que vem junto.

O IPI (Imposto sobre Produtos Industrializados) é o mais perverso desses impostos, pois incide sobre o simples ato de industrializar qualquer matéria prima. Talvez, o IPI seja um primo distante do decreto português que proibia que a colônia brasileira produzisse qualquer manufatura em seu território.

O manicômio tributário ganha força com a cobrança de impostos em cascata, ou seja, imposto sobre imposto que você já pagou. E tem o imposto incidindo sobre outro imposto. O ICMS, por exemplo, incide sobre a Cofins e o PIS.

Mesmo com tantos tributos, os investimentos em saúde, educação e infraestrutura não parecem suficientes. Segundo estudo do IBPT, entre os 30 países de maior carga tributária, o Brasil é o que oferece menor retorno em serviços públicos de qualidade.

Como é a gestão dos recursos públicos?

Em 2012, a dívida pública federal – soma das dívidas interna e externa – representou 58,7% do PIB. Apesar de a carga de juros e encargos pagos pela União estar diminuindo, em 2012 representou R$ 213,9 bilhões, o equivalente 4,86% do PIB.

O que sobra serve para custear assistências e previdências, despesas com administração (como salários de funcionários públicos), serviços essenciais à população (saúde, educação, segurança etc) e investimentos em infraestrutura.

A questão não é tanto quanto o governo gasta, e sim, como ele gasta.

A revista Exame destacou, na matéria“Impostos lá em cima, serviços públicos lá embaixo”, que o Brasil investe quase 9% do PIB em saúde. Ainda assim, a taxa de mortalidade infantil é de vinte a cada mil crianças nascidas. A Suíça, por outro lado, investe apenas 7% do PIB em saúde e possui uma taxa de mortalidade de quatro a cada mil crianças.

No ranking de educação conduzido pela consultoria britânica Economist Intelligence Unit e encomendado pela Pearson, fabricante de sistemas de aprendizado, a Coreia do Sul aparece em segundo lugar, aplicando 5% do PIB nessa área. O Brasil, penúltimo colocado entre os 40 países, investe 6,1%.

Das duas, uma: ou o dinheiro não está chegando aonde deveria, ou a gestão desses recursos, quando chegam, é muito ineficiente. Talvez um pouco de ambos.

De acordo com o relatório Corrupção: Custos Econômicos e Propostas de Combate, baseado em estudo divulgado pela Federação das Indústrias de São Paulo (Fiesp), o custo com a corrupção representa de 1,38% a 2,3% do Produto Interno Bruto (PIB) – entre R$ 41,5 e R$ 69,1 bilhões por ano.

O fato é que a complexidade do sistema tributário brasileiro favorece – e muito – aos vilões da corrupção, sonegação e desperdício por má gestão. São mais de 80 tributos que incidem sobre renda, produtos, serviços e operações.

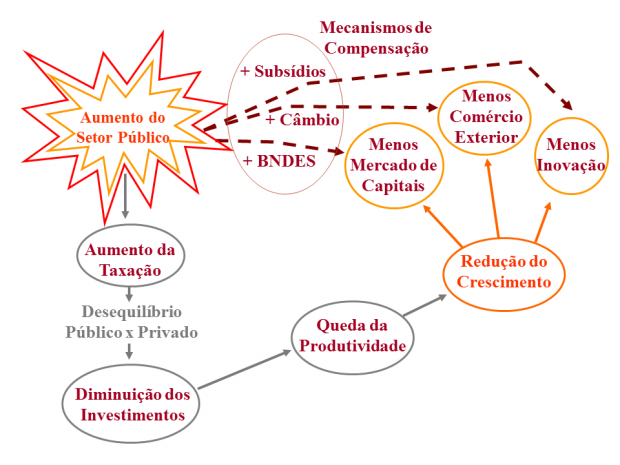

Impostos x Desenvolvimento

Para completar a trama, o “Custo Brasil” ainda compromete a competitividade da indústria nacional. Um estudo realizado pelo Departamento de Competitividade e Tecnologia (Decomtec) da Fiesp aponta que os inúmeros processos burocráticos e a forte tributação reduzem os benefícios dos bens e serviços oferecidos no Brasil.

Segundo dados da pesquisa, a burocracia compromete a atratividade dos investimentos produtivos e provoca o crescimento da economia informal. O estudo se baseia no relatório Doing Business, do Banco Mundial, que ranqueia a facilidade em se fazer negócios em 183 países. No relatório deste ano, o Brasil ocupou a 130ª posição, atrás de países como Etiópia e Argentina.

Cria-se um impasse: a pesada carga tributária diminui o poder de consumo e a capacidade de investimento das empresas, desacelerando o crescimento do PIB.

Por outro lado, o governo não pode se dar ao luxo de baixar os impostos, visto que isso diminuiria os investimentos já insuficientes em serviços públicos essenciais e aumentaria a passos largos a dívida interna.

Para agradar gregos e troianos, é imperativa uma gestão mais eficiente dos recursos públicos.

A racionalização dos impostos

Defendida por muitos economistas e juristas, a racionalização dos impostos tem como objetivo simplificar o sistema tributário brasileiro e aumentar a eficiência dos gastos públicos.

O ponto de partida para isso é aglutinar os vários impostos que incidem sobre o mesmo objeto ou “fato gerador”, como já ocorre no restante do mundo.

Com mais eficiência, temos desenvolvimento. Com desenvolvimento, aumentamos a arrecadação. Com mais dinheiro, podemos diminuir a carga tributária.

Conheça alguns exemplos de avanços reais na situação tributária do país:

1. Lei de Responsabilidade Fiscal: Criada durante o governo de Fernando Henrique Cardoso, a Lei de Responsabilidade Fiscal tenta impor o controle dos gastos de estados e municípios. A lei determina o estabelecimento de metas fiscais trienais e impõe a aprovação dos orçamentos pelo Tribunal de Contas.

O artigo 67 da LRF prevê a criação do Conselho de Gestão Fiscal, órgão constituído por representantes do Governo, do Ministério Público e da sociedade, responsável pelo acompanhamento e avaliação da gestão dos recursos públicos. O conselho foi aprovado em 2000 e aguarda regulamentação até hoje.

2. Lei do Gatilho: Em Canoas, RS, uma manobra audaciosa do prefeito Jairo Jorge aumentou em 38,41% a arrecadação dos cofres públicos no intervalo de um ano. A medida, conhecida como “Lei do Gatilho”, consistiu em reduzir a alíquota do Imposto sobre Serviços de Qualquer Natureza (ISSQN) de 2,50% para 2,25% entre 2011 e 2012. Como resultado, houve redução da sonegação e várias micro e pequenas empresas saíram da informalidade, aumentando a arrecadação.

3. Imposto na Nota: Desde o dia 10 de junho de 2013, a Lei 12.741/12 obriga os setores de serviços e comércio a informarem o valor dos tributos de cada produto na nota fiscal. Assim, o consumidor sabe quanto está pagando e pode cobrar melhor aplicação dos tributos arrecadados.

4. Feirão do Imposto: Criado na cidade de Joinville, em 2003, o Feirão do Imposto é uma iniciativa de jovens empreendedores e empresários ligados à Confederação Nacional dos Jovens Empresários (CONAJE). O evento anual tem como objetivo alertar a população sobre a quantidade de tributos embutidos nos preços dos produtos e sobre os serviços públicos que são oferecidos em contrapartida.

5. Campanha Assina Brasil: Lançada pelo Movimento Brasil Eficiente (MBE), Assina Brasil é uma campanha nacional independente de partidos políticos.

Economistas e juristas engajados no MBE propõem a simplificação fiscal por meio da diminuição do número de impostos, ponto de partida para uma redução gradual da carga tributária e para o aumento da eficiência na gestão dos gastos públicos. Este novo Brasil mais simples, eficiente e competitivo, proposto pelo MBE, pode ser alcançado por meio da aprovação de uma única Emenda Constitucional e de um Anteprojeto de Lei.

Para levar a proposta ao Congresso, a campanha precisa reunir 1,5 milhão de assinaturas no abaixo assinado Assina Brasil. Além de assinar, você pode ajudar divulgando a fanpage da campanha no Facebook.

Quais são as medidas simplificadoras?

- Unificar gradualmente as alíquotas interestaduais de ICMS entre 7 e 12% para, em seguida, reduzi-las até o patamar de 4% para todos os estados produtores.

- Unificar os tributos federais circulatórios – PIS, Cofins, IPI, Contribuição Previdenciária Patronal e Cide – num único tributo social nacional, compartilhado pelos entes federativos.

- Criar uma URV Fiscal para União, estados e municípios, respectivamente, de forma a garantir a distribuição neutra e equidistante de todas as arrecadações circulatórias a partir do dia da reforma.

- Determinar uma data para o nascimento do ICMS Nacional Compartilhado, fruto da unificação do novo tributo social federal e do novo ICMS unificado. Portanto, um só tributo na circulação econômica. O novo IR ficará exclusivo da União federal.

- Cumprir o artigo 67 da Lei de Responsabilidade Fiscal, regulamentando a organização do Conselho de Gestão Fiscal, que coordenará o percurso do novo sistema tributário simplificado.

- Reduzir gradualmente a carga tributária para a meta de 30% do PIB brasileiro em 2022, por meio do Conselho de Gestão Fiscal.

Quanto mais pessoas engajadas se unirem por esta causa, mais forças teremos para botar uma questão inadiável no centro da política nacional.

Listei uma série de sites, livros, áudios e vídeos para quem quiser se aprofundar na questão tributária.

Críticas, comentários, dúvidas e sugestões são muito bem-vindos nos comentários.

Para se aprofundar

Alguns sites bacanas para consulta são o da Receita Federal, do Movimento Brasil Eficiente, do IBPT e Portal da Transparência.

Você pode acompanhar a cobrança de impostos em tempo real pelo Impostômetro e saber quanto paga de imposto em cada produto pela Lupa no Imposto. Fique de olho nas datas do Feirão do Imposto para participar do evento na sua cidade.

Você pode conhecer e assinar a proposta da campanha Assina Brasil para participar dessa passeata virtual pela simplificação dos impostos e melhor gestão dos gastos públicos. Baixe aqui a cartilha do MBE com uma explicação bem simples e lúdica para crianças do que são impostos.

Dentre os diversos artigos e matérias publicados sobre o assunto, vale a pena ler a do New York Times, a da revista Exame, a do blog Crash, da Superinteressante, e o artigo Marcha contra a ditadura, publicado no jornal O Estado de S. Paulo.

Tem também o áudio da entrevista do economista Paulo Rabello de Castro no programa Boechat, na GloboNews FM/Rio de Janeiro, o vídeo de um debate sobre impostos no GloboNews Painel, o vídeo de uma matéria na BandNews mostrando como vivem os juízes e políticos na Suécia e o vídeo da matéria sobre imposto na nota exibida no Jornal Nacional.

E alguns livros sobre o assunto:

- PANORAMA FISCAL BRASILEIRO: PROPOSTAS DE AÇÃO. Reforma da reforma: a estrutura tributária “dez, dez, dez” – CASTRO, PAULO RABELLO DE;

- PANORAMA FISCAL BRASILEIRO: PROPOSTAS DE AÇÃO. Reorientar o gasto corrente para crescer mais – VELLOSO, RAUL;

- O dedo na ferida: menos imposto, mais consumo – ALMEIDA, ALBERTO CARLOS;

- Tratado de Direito Tributário – Vol. 1 – GANDRA, IVES;

- Impostos e contribuições federais – MARTINS, MARCELO GUERRA;

- Impostos estaduais, federais e municipais – CARNEIRO, CLAUDIO;

Puxe uma cadeira e comente, a casa é sua. Cultivamos diálogos não-violentos, significativos e bem humorados há mais de dez anos. Para saber como fazemos, leianossa política de comentários.